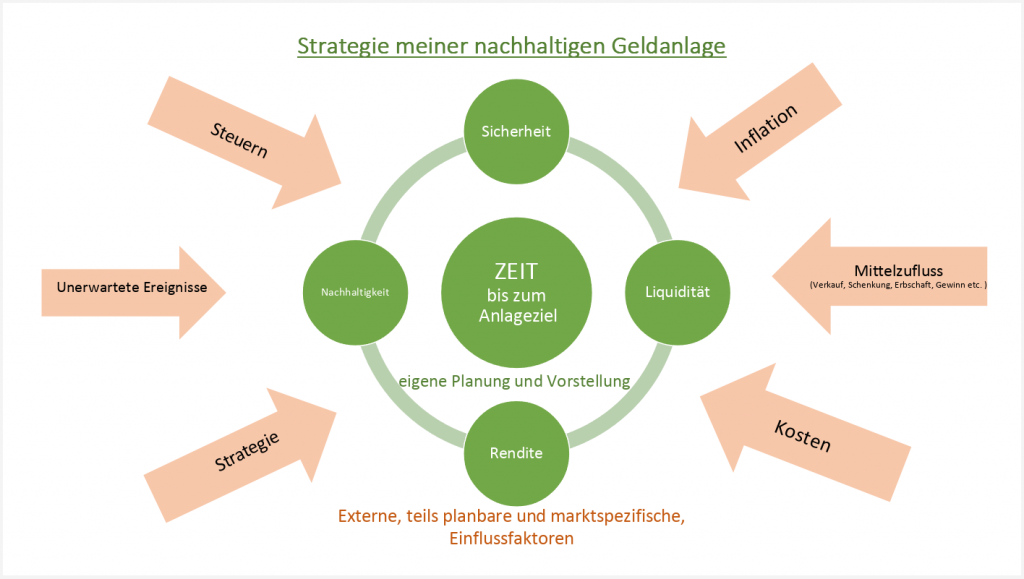

Die Strategie meiner nachhaltigen Geldanlage erklärt die Hauptziele der Anlage und wie sie miteinander verbunden sind. Neben der Sicherheit, der Liquidität und der Rendite spielt auch der Nachhaltigkeitsaspekt eine Rolle.

Diese vier Aspekte fließen als direkte Wünsche und als Rahmen zur Erreichung des definierten Anlageziels in die Planung ein.

Als weitere Planungsgrößen sind externe Einflussfaktoren der nachhaltigen Geldanlage in der Strategie zu berücksichtigen und in die Überlegungen einer idealen Strategie mit einzubeziehen.

Wollen wir uns nun kurz zu all diesen Punkten und Einflussfaktoren zur nachhaltigen Anlagestrategie Überlegungen anstellen, wie sie in einer persönlichen Betrachtung gut zu überlegen sind.

Strategie meiner nachhaltigen Geldanlage

Zeit bis zum Anlageziel

Im Zentrum der eigenen Planung steht die Fragestellung, wann ich denn welches Ziel erreichen möchte. Diese beiden Faktoren stehen eindeutig im Zentrum einer sinnvollen Finanzplanung. Im Rahmen einer komplexen Ausrichtung einer finanziellen Planung können auch mehrere Ziele mit unterschiedlichen zeitlichen Horizonten herausgearbeitet werden.

Ziele könnten etwa sein:

- ein Hausbau oder ein Wohnungswechsel in einem mittelfristigen Zeithorizont

- die Finanzplanung für ein Studium oder Ausbildung der kleinen Kinder

- die Erfüllung eines Lebenstraumes

- oder auch die Zusatzpension.

Wenn ich plane, Geld für eine Eigentumswohnung anzusparen, muss ich realistisch betrachten, wie viel Eigenkapital ich dafür benötige. Diese Erkenntnis mag schmerzhaft sein, aber sie klärt auch, ob es mit meinen aktuellen finanziellen Verhältnissen realistisch umsetzbar ist oder ob Anpassungen notwendig sind.

Im Laufe der Zeit kann man es realistischerweise umsetzen oder anpassen, je nach Lebenssituation. Es ist ratsam, sich mit einem Experten dieser Fragestellung gemeinsam zu widmen.

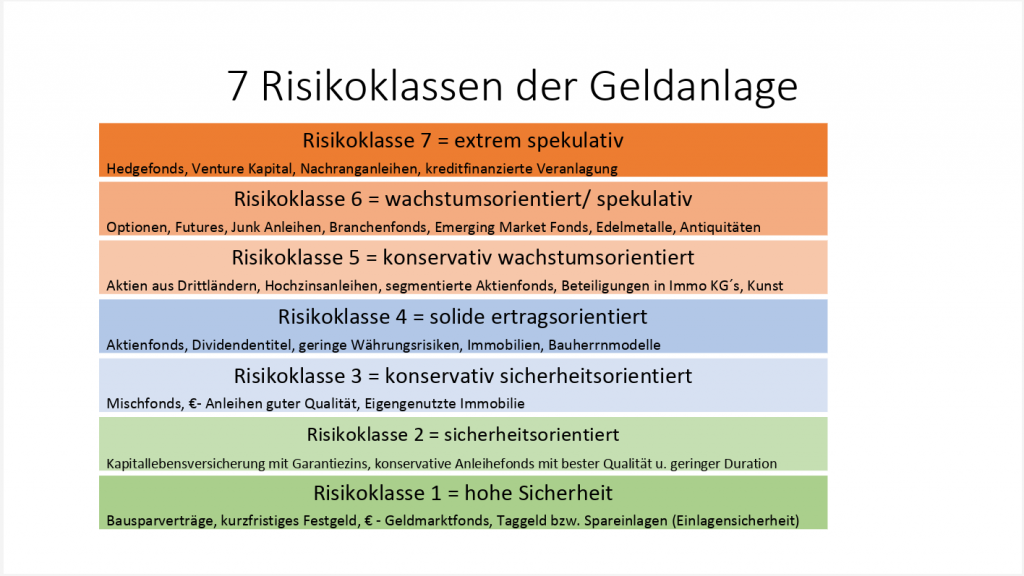

Sicherheit

In der Tabelle sehen Sie die Einordnung von verschiedenen Produkten in 7 Risikoklassen. Diese Klassen spiegeln auch die Sicherheit der einzelnen Anlagen wider. Die Abgrenzung zwischen den Kategorien ist nicht klar definiert, da es ein Versuch ist, den verschiedenen Anlagen eine entsprechende Risikoneigung zuzuordnen.

7 Risikoklassen der Geldanlage

Liquidität

Wenn wir die kurze Definition aus Wikipedia zur Begrifflichkeit nachlesen, dann finden wir folgendes:

Bei einer Investitionsentscheidung stellt sich immer die Frage, mit welcher Wahrscheinlichkeit ich auf das investierte Kapital zugreifen müssen werde. Die meisten Investitionen haben eine bestimmte Laufzeit. Eine vorzeitige Auflösung zur Liquiditätsbeschaffung ist möglicherweise möglich, jedoch mit unterschiedlichen Kosten und Risiken verbunden.

Wenn eine Aktieninvestition vorzeitig aufgelöst wird, besteht das Risiko von Kursverlusten. Es können auch Strafgebühren anfallen oder steuerliche Nachteile zu erheblichen Verlusten führen.

Rendite

Rendite ist der Gegenspieler zur Sicherheit. Die Standardantwort zur Frage nach dem gewünschten Anlageerfolg lautet: „hoher Ertrag mit Sicherheit!“

Es ist nicht schwer zu erraten, dass es kein solches Modell gibt. Denn je höher die Ertragsaussichten bei einem Produkt sind, desto größer ist das Risiko, dass die Erwartungen nicht erfüllt werden und sogar zum vollständigen Verlust des investierten Kapitals führen.

Die Ertragserwartungen sollten also nicht all zu hoch sein, wenn man das verdiente Kapital nicht an den Märkten verlieren möchte. In diesem Zusammenhang ist auch die Wahl der Produktgeber ein wesentlicher Entscheidungsfaktor.

Kurz am Markt tätige Anbieter machen möglicherweise große Versprechungen. Ob sie diese jedoch einhalten können, sollten Sie als Investor aus erster Hand erfahren. Bei einem längeren Anlagezeitraum und höherem Kapitaleinsatz ist es besonders wichtig, sich mit der Risikoneigung, einschließlich möglicher negativer Szenarien, sowie der Auswahl der Produktanbieter auseinanderzusetzen.

Leider hat der Spruch „Gier frisst Hirn“ doch eine gewisse Richtigkeit, denn nicht umsonst werden die atemberaubendsten Investitionsmodelle mit attraktiven Renditeversprechen beworben.

Nachhaltigkeit

„Geld regiert die Welt“ gilt als allgemein gültige Volksweisheit. Dieser Spruch hat uns leider auch zu dem aktuellen Zustand unseres Planeten und unserer Gesellschaft gebracht.

„Geld ist Macht“ oder „wer Zahlt schafft an“ – diese Weisheiten zeigen uns wie mächtig das Kapital ist. Man kann das mögen oder auch nicht, aber die Bedeutung des Geldes als Tauschmittel von Ware, Leistung und Macht ist einfach Fakt.

Bedeutung des eigenen Geldes

Es ist wichtig, die Bedeutung des eigenen Geldes zu kennen und es sinnvoll einzusetzen. Selbst ein kleiner Beitrag kann eine Wirkung haben.

Bei Wahlen ist es entscheidend, dass genügend Gleichgesinnte ihre Stimme erheben, um Veränderungen oder Bestätigungen herbeizuführen. Gleiches Prinzip gilt für Investitionen, die eine sinnvolle Veränderung unserer Wirtschaft und die Nutzung unseres Planeten unterstützen.

Geben Sie Ihrem Geld also eine Stimme für eine nachhaltige Wirtschaft. Es ist an der Zeit, die Verantwortung für eine lebenswerte Weltordnung nicht länger den Profiteuren umweltschädlicher und ausbeuterischer Wirtschaftsweisen zu überlassen.

Wir müssen ehrlich sein: Im Trend der Nachhaltigkeit und der Verpflichtung der Wirtschaft zur Umsetzung von Nachhaltigkeitszielen wird es nicht sofort einen Wettbewerb um die besten Ideen geben. Einige Unternehmen werden zunächst ihr Image aufpolieren, um dennoch am Ende des Tages zu heiraten. Dieses Phänomen wird als „Greenwashing“ bezeichnet und kann bei Investmententscheidungen nicht vollständig vermieden werden.

Greenwashing

Wenn Anleger dazu beitragen, den Druck auf Unternehmen zu erhöhen, indem sie Nachhaltigkeitskriterien berücksichtigen, kann dies dazu führen, dass Unternehmen im Wettbewerb zum greenwashing greifen. Ich sehe dies als ersten Schritt hin zu einer echten Veränderung. Ich glaube, dass der Druck automatisch zunehmen wird und aus dem greenwashing echtes nachhaltiges Handeln entstehen wird. Wenn wir das gewünschte Verhalten einfordern, kann in einem zweiten Schritt tatsächlich positives Wirtschaften entstehen.

An dieser Stelle möchte ich jedem Anleger und jeder Anlegerin herzlich danken, die sich mit nachhaltiger Geldanlage auseinandersetzen und den wichtigen ersten Schritt in Richtung Investition nach Nachhaltigkeitskriterien gehen!

Steuern

Erträge aus Kapitalvermögen werden besteuert, ob wir das mögen oder nicht. Der Staat benötigt Steuereinnahmen, um seine Aufgaben in Bezug auf Sicherheit, wirtschaftliche Wohlfahrt und Herrschaft zu erfüllen. Die Steuergesetzgebung legt unterschiedliche Steuersätze für Kapitaleinkünfte und Vermögensgewinne fest. Dadurch gibt es legale Möglichkeiten, um bestimmte Steuerbelastungen zu vermeiden oder zu reduzieren, je nach den individuellen Zielen. Dieses Wissen und die Umsetzung sind Teil eines Berufsfeldes und sollten bei der eigenen Anlagestrategie gut durchdacht sein.

Der Staat setzt auch bewusst steuerliche Anreize, um den Einsatz von Kapital beispielsweise in Immobilienprojekten zur Schaffung von Wohnraum zu fördern. Solche Modelle wie Public Private Partnership (PPP) können auch bei der Kapitalbeschaffung für junge Unternehmen verwendet werden.

Es ist wichtig, dass bei der strategischen Gestaltung des Anlageportfolios auch die steuerlichen Aspekte berücksichtigt werden und das Portfolio im Einklang mit den steuerlichen Rahmenbedingungen möglichst steuergünstig ausgerichtet wird.

Inflation

Inflation (auch Preissteigerungsrate oder Teuerung) ein Begriff und meint den Anstieg des Preisniveaus von Ware und Dienstleistung über einen bestimmten Zeitraum. Je höher die Inflation steigt, umso schneller hebt sich das allgemeine Preisniveau und das eigene Kapital verliert an Kaufkraft.

Um dem realen Wertverlust entgegenzuwirken, wird oft eine geringe Sparquote gewählt und Anschaffungen sowie Konsum priorisiert. Denn das Halten des Geldes würde einen Verlust bedeuten. Diese extreme Situation erleben wir derzeit im europäischen Raum aufgrund des Ukraine-Krieges und der Sanktionspolitik.

Geschwächt von den Folgen der Pandemie und den aktuellen Umständen entsteht immenser Druck auf verknappte Güter und Waren. Der hohen Inflation begegnen aktuell die Zentralbanken mit Zinsanstiegen, um den Druck aus dem Markt zu nehmen. Es ist anzunehmen, dass in absehbarer Zeit diese für uns extreme Inflationsrate abflacht.

Erklärtes Ziel im Euroraum ist es, durch Maßnahmen der Geldpolitik ein stabiles 2%iges Inflationsgefüge zu halten. Dies ist jene Teuerungsrate, die in der Ökonomie ein stabiles Wachstum der Wirtschaft erwarten lässt.

Inflationserwartungen sind jedenfalls auch in Überlegungen und Berechnungen von Sparquoten und Sparzielen mit einzubeziehen. Andernfalls folgt durch den Kaufkraftverlust eine Enttäuschung.

Ein Beispiel dazu:

Wenn ich beabsichtige, in 20 Jahren einen Betrag von 24.000 € für einen kleinen Traum (wie ein Boot oder ein Auto) anzusparen, könnte ich jeden Monat 100 € zur Seite legen und hätte nach 20 Jahren die gewünschte Summe von 24.000 €.

Allerdings müsste ich berücksichtigen, dass bei einer jährlichen Inflationsrate von 2% der tatsächliche Betrag, den ich nach 20 Jahren für meinen Wunsch benötigen würde, etwa 38.600 € wäre. Wenn ich die Auswirkungen der Inflation außer Acht lasse, würde ich mein Ziel deutlich verfehlen!

Mittelzufluss

Im Fall des Mittelzuflusses handelt es sich um Geldbeträge, die im Verlauf der Zielplanung zu einem späteren Zeitpunkt berücksichtigt werden können. Diese Geldbeträge sind absehbar oder planbar und es besteht eine hohe Wahrscheinlichkeit, dass sie tatsächlich eintreffen werden.

Gemeint sind damit etwa Boni, Verkaufserlöse von Geschäftsanteilen, Schenkungen, Erbschaftsanteile, Abfertigungen, Verkaufserlöse von Immobilien o.ä., zu erwartende Zugewinne.

Solche Werte können jedenfalls in die Gesamtplanung einfließen, da diese einen planbaren Teil ihrer Gesamtwertermittlung darstellen.

Kosten

Bei den Kosten geht es um die Verwaltung, Aufbewahrung und Investition in Assets, die in der Regel Kosten verursachen.

Wenn man komplett kostenfrei auskommen möchte, kann man sein Geld selbst verwalten oder es zuhause aufbewahren. Ob das die beste Lösung ist, muss jeder für sich entscheiden.

Es gibt unterschiedliche Preisspannen bei den Kosten, und es ist sinnvoll, diese bei der Planung zu berücksichtigen und darüber zu sprechen.

Bei größeren Depots kann es einen erheblichen Unterschied machen, ob man für die Depotverwahrung eine geringe Summe von z. B. 60 € pro Jahr zahlt oder unverhandelt zwischen 0,2% und 0,6% des Depotwerts pro Jahr berechnet bekommt. Bei einem Depotwert von 500.000 € können das entweder 60 € oder bis zu 3.000 € Kosten pro Jahr bedeuten.

Strategie

Die Strategie umfasst die regelmäßige Überwachung meiner finanziellen Planung und Ausrichtung. Falls erforderlich, werden Anlageentscheidungen und Wünsche angepasst.

Es ist sinnvoll, sich nicht täglich oder wöchentlich mit der eigenen Anlage zu befassen, aber zumindest einmal im Jahr sollten die getroffenen Anlageentscheidungen auf ihre Aktualität überprüft werden.

Wenn sich die Rahmenbedingungen geändert haben, kann es sinnvoll sein, die Anlagestrategie anzupassen und zu optimieren.

Unerwartete Ereignisse

Zu guter Letzt beeinflussen auch unerwartete und mehr oder weniger planbare Ereignisse die eigene finanzielle Zukunft.

Beispiele für positive Ereignisse sind ein Lottogewinn oder beruflicher Aufstieg. Negative Einflüsse könnten eine schwere medizinische Diagnose oder eine bevorstehende Scheidung sein.

Das Leben hält eine Vielzahl von Überraschungen bereit, die in der Finanzplanung berücksichtigt werden sollten.

All diese Einflussfaktoren sind nach dem Entschluss zu einer Veranlagung des Geldes gut zu überlegen.

Als Vermögensberater ist es meine Aufgabe, Sie bei Ihrer nachhaltigen Anlagestrategie zu unterstützen. Dabei berücksichtige ich alle genannten Faktoren und begleite Sie langfristig auf dem Weg zur Erreichung Ihrer Anlageziele.

Wenn Sie diese – ihre – Finanzplanung mit mir gestalten möchten, können Sie hier einen ersten unverbindlichen Termin zum Kennenlernen vereinbaren.